8月份,资金价格中枢相比上月略有下降,但月内波动较大。截至8月29日,8月份R007中枢为1.89%,相比上月小幅下行约0.3bp,DR007中枢为1.80%,相比上月回落2.4bp。

通过复盘8月份资金面,可以发现以下三个特点:

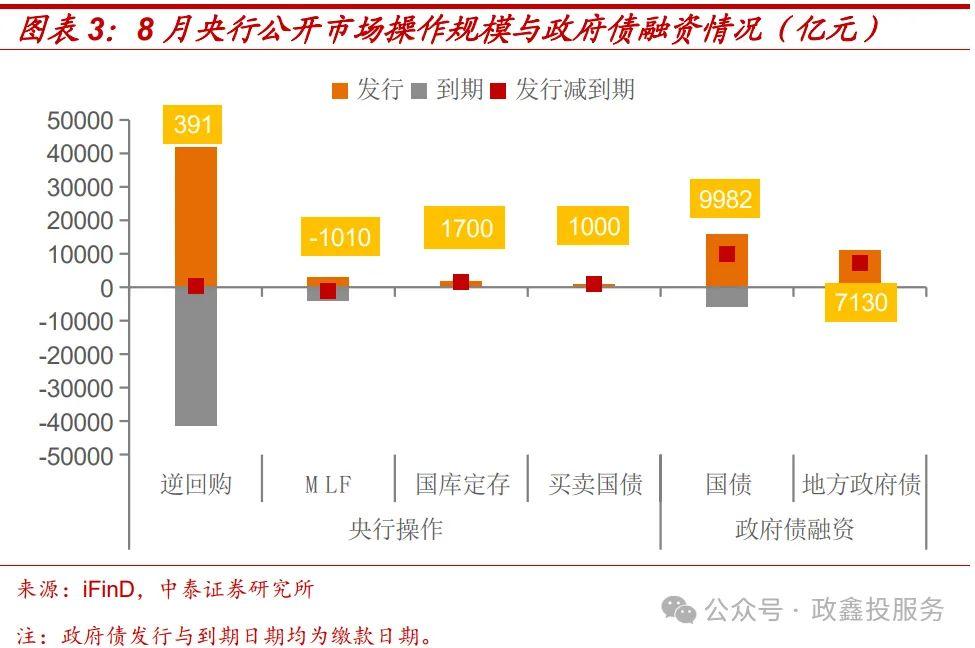

第一,8月份政府债加速发行,大规模的政府债净缴款是构成8月份静态资金缺口的主要因素,同时政府债发行节奏的不均匀也造成平滑难度较大、资金价格波幅有所增加。

从国债来看,8月份发行规模约1.6万亿,净缴款规模约1.0万亿,均达到近年来单月最高水平。这一方面是因为8月份两只到期的特别国债(4000亿元)到期续作,推升了8月份国债发行量;另一方面,附息国债单只发行规模较大,各关键期限附息国债单只发行规模均相比7月份增加300亿元左右,叠加国债到期量较少(剔除到期的特别国债后不足2000亿元),因此净融资规模较大。

地方债超计划发行,8月份地方债计划发行约9600亿元,实际发行1.2万亿,净融资超8000亿元。8月份政府债发行合计2.7万亿,净缴款1.7万亿,而过去5年8月份净缴款均值仅8600亿元。

第二,8月份,央行的公开市场操作幅度较大,OMO单日投放平均规模接近2000亿元,个别交易日超过5000亿元,以此对冲流动性缺口。但从总量上看,央行OMO、MLF、国库现金定存合计净投放规模并不大,全月仅略高于1000亿元。此外央行通过净买入1000亿国债投放1000亿流动性。

在8月中旬以及临近月末资金缺口较大的时点,央行相应增加逆回购投放以滚动补充流动性,一定程度上起到平滑资金价格的作用。但一旦OMO大额到期未能足量补充,MLF到期后延期续作,均会再次造成资金价格的波动。

第三,多因素叠加导致银行“缺钱”现象较为明显,既有政府债发行加速造成静态资金缺口较大的原因,也有央行有意控制流动性总量投放的原因。

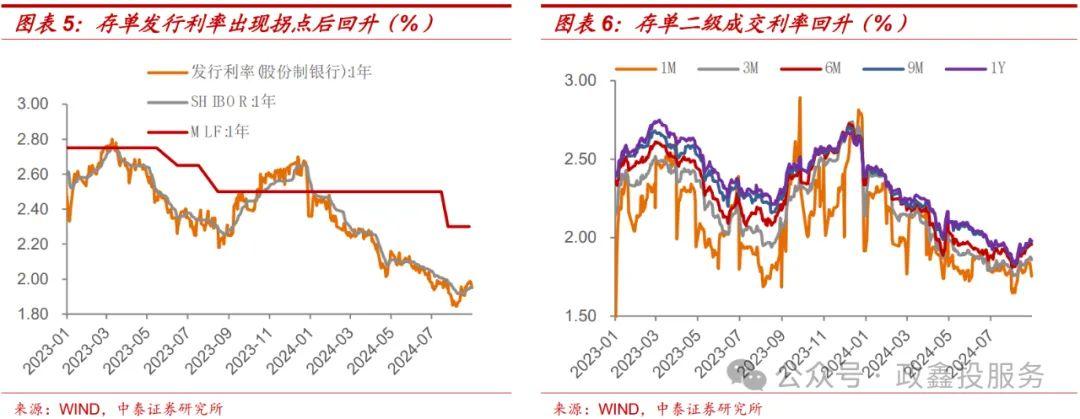

因此可以看到,存单方面,8月份发行量2.4万亿,高于过去5年同期水平,但净融资低于过去5年同期水平,反映今年8月份银行负债端资金紧张,8月中旬同业存单提价发行,发行利率和二级成交利率均出现拐点。此外,存单1Y期限发行占比上升、加权发行期限拉长,以及国有行以外银行类型发行成功率(募集率)下降,也是银行缺钱的体现。

资金质押方面,供给端,大行净融出余额由8月初4万亿左右降至中旬2.9万亿,低于2022-2023年同期水平;非银资金缺口走阔,净融入余额也于月中降至3万亿以下。

8月份总体杠杆率先降后升。银行间市场整体杠杆率由8月初108.1%(43.2%分位数)降至8月23日107.1%(6.3%分位数),之后再度回升至108%以上。

8月30日,央行发布公告称,2024年8月央行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

此举从流动性的视角来看是增加了央行的基础货币投放,和“对政府债权”,给市场增加了1000亿元流动性。

截至7月底,我国央行直接持有的国债体量并不高,约1.5万亿,金融机构财政存款余额约6.2万亿,后续央行仍有可能通过在一级市场买卖国债进行流动性调控。

9月份资金面怎么看?静态资金缺口约800亿,超储率约1.5%。

考虑到附息国债单只发行规模增加、地方债发行计划增加,9月份政府债发行预计继续加速,但结合到期量来看净融资环比减少。且9月份通常为财政支出大月,财政存款也相应减少,今年9月财政存款预计环比减少约3000亿元。

从其他常规因素来看,9月份M0预计投放约2000亿流动性;缴准规模不足2000亿;外汇占款投放较小,可忽略不计。

因此,9月份总体静态资金缺口并不大,不到1000亿元,主要原因是财政支出大月流动性有所补充。

这意味着若央行依旧对资金面加以呵护,平滑流动性供需缺口,并假定央行净投放为0,资金价格中枢相比8月份可能不会有太大的变化,月底超储率预计为1.54%(6月底为1.50%,7-8月约为1.58%、1.62%),处于较低水平。

从月内节奏来看,考虑到当前逆回购存量较大、且9月将有5910亿元MLF到期,央行预计仍将在关键时点积极呵护资金面。

后续,由于今年以来政府债发行偏慢,存单发行节奏较快,9-12月将有超4万亿MLF到期,年内资金缺口较大,可能通过降准置换一部分MLF,为银行补充低成本资金。

对于债市而言,9月份资金价格中枢预计变化不大,且当前基本面和政策面对于利率中枢的支撑作用并未改变,债市行情反转的可能性较小,但需关注月内资金价格波动加大对债市形成扰动的可能性。

风险提示:增量财政工具使用,资金缺口假设不合理,资金价格波动幅度加大,信息及数据更新不及时等。

8月份资金面在政府债加速发行,央行通过大幅操作积极对冲流动性缺口,但总体流动性供给仍有不足,由此产生了存单提价发行、银行融出能力下降等现象。

9月份,资金面压力如何?我们对此进行展望。

8月份,资金价格中枢相比上月略有下降,但月内波动较大。截至8月29日,8月份R007中枢为1.89%,相比上月小幅下行约0.3bp,DR007中枢为1.80%,相比上月回落2.4bp。

从月内节奏来看:

1)第一周(8/1-8/2),跨月后资金价格回落,R001、R007分别降至1.65%和1.80%的低位;

2)第二周(8/5-8/9),政府债加速发行,资金价格回升。当周,政府债净缴款规模超4000亿元,为今年5月份以来单周净缴款最大值。

叠加上月月底投放的OMO资金集中净回笼以及近6000亿元的存单到期量,资金面持续收紧,R001和R007持续回升至1.86%和1.87%。

3)第三周(8/12-8/16),政府债融资高峰,资金面压力较大。政府债集中发行,净缴款规模近6500亿元;4010亿元的MLF到期,但延后至8月26日(下周一)续作;叠加近6000亿元的存单到期量以及税期扰动,多重因素下资金面临一定的压力,因此也可以看到存单发行利率结束下行态势,转而回升。

周一R001上行14bp至2.00%,R007上行7bp至1.94%,资金面偏紧。但央行随后加大逆回购投放力度,合计净投放规模超1.5万亿,周二至周五资金价格回落,R001和R007分别收于1.77%、1.87%。

4)第四周(8/19-8/23),静态资金缺口可控,央行主动控量、收紧流动性。本周政府债净缴款不足千亿,并非资金面收紧的主要因素;其次,上周央行OMO的积极投放(超1.5万亿)造成本周到期量较大,本周一至周四,央行连续缩量续作OMO,仅周五超量续作,全周净回笼3471亿元;最后,MLF延期续作,使得大行短暂地缺少“长钱”,融出能力进一步下降。因此,央行的主动控量是资金面收紧的重要因素。

具体表现为:资金供给端,大行及银行整体资金缺口上升、融出余额回落,大行隔夜融出利率上升;资金需求端,从银行体系融入的资金余额下降,非银资金缺口走阔。

从同业存单来看,同业存单发行量较大(7384亿元),净融资规模回正,各类型银行、各期限均提价发行,对银行体系流动性予以补充。本周隔夜和7天资金价格均有所上行,周一至周五持续回升,R001和R007分别收于1.89%和1.92%。

5)第五周(8/26-8/30),资金面转松。最后一周,政府债净缴款规模预计超5000亿元,以及临近月末,资金面本身就面临季节性收紧,因此月末存在不小的静态资金缺口。

但由于“长钱”和“短钱”均已到位,OMO和MLF净投放超5000亿元,同业存单继续提价发行、净融资超1500亿元,弥补了资金缺口,R001、R007于周一分别升至1.91%、2.04%的高位后开始回落,截至8月29日,R001和R007分别降至1.60%和1.81%。

通过复盘8月份资金面,可以发现以下几个特点:

第一,8月份政府债加速发行,大规模的政府债净缴款是构成8月份静态资金缺口的主要因素,同时政府债发行节奏的不均匀也造成平滑难度较大、资金价格波幅有所增加。

从国债来看,8月份发行规模约1.6万亿,净缴款规模约1.0万亿,均达到近年来单月最高水平。这一方面是因为8月份两只到期的特别国债(4000亿元)到期续作,向有关银行等额定向发行,因此推升了8月份国债发行量;另一方面,附息国债单只发行规模较大,各关键期限附息国债单只发行规模均相比7月份增加300亿元左右,叠加国债到期量较少(剔除到期的特别国债后不足2000亿元),因此净融资规模较大。

地方债超计划发行,8月份地方债计划发行约9600亿元,实际发行1.2万亿,净融资超8000亿元。

8月份政府债发行合计2.7万亿,净缴款1.7万亿,而过去5年8月份净缴款均值仅8600亿元。

第二,8月份,央行的公开市场操作幅度较大,OMO单日投放平均规模约2000亿元,个别交易日超5000亿,以此对冲流动性缺口。但从总量看,央行OMO、MLF、国库现金定存合计净投放规模并不大,全月仅略超1000亿元。此外央行通过净买入1000亿国债投放1000亿流动性。

在8月中旬以及临近月末资金缺口较大的时点,央行相应增加逆回购投放以滚动补充流动性,一定程度上起到平滑资金价格的作用。但一旦OMO大额到期未能足量补充,MLF到期后延期续作,均会再次造成资金价格的波动。

第三,多因素叠加导致银行“缺钱”现象较为明显,既有政府债发行加速造成静态资金缺口较大的原因,也有央行有意控制流动性总量投放的原因。

因此可以看到,存单方面,8月份发行量2.4万亿,高于过去5年同期水平,但净融资接近-4000亿元,低于过去5年同期水平,反映今年8月份银行负债端资金紧张。因此,8月中旬同业存单提价发行,发行利率和二级成交利率均出现拐点,当前,股份行1Y存单发行利率、1年期AAA存单到期收益率均回升至接近2.0%的水平。

此外,存单1Y期限发行占比上升、加权发行期限拉长,以及国有行以外银行类型发行成功率(募集率)下降,也是银行缺钱的体现。

资金质押方面,供给端,大行净融出余额由8月初4万亿左右降至中旬2.9万亿,低于2022-2023年同期水平;非银资金缺口走阔,净融入余额也于月中降至3万亿以下。

8月份总体杠杆率1先降后升。银行间市场整体杠杆率由8月初108.1%(43.2%分位数)降至8月23日107.1%(6.3%分位数),之后再度回升至108%以上。

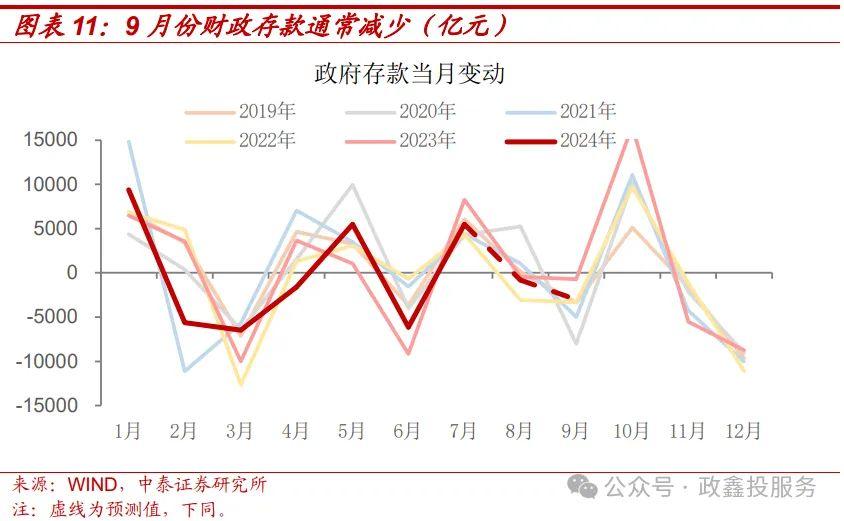

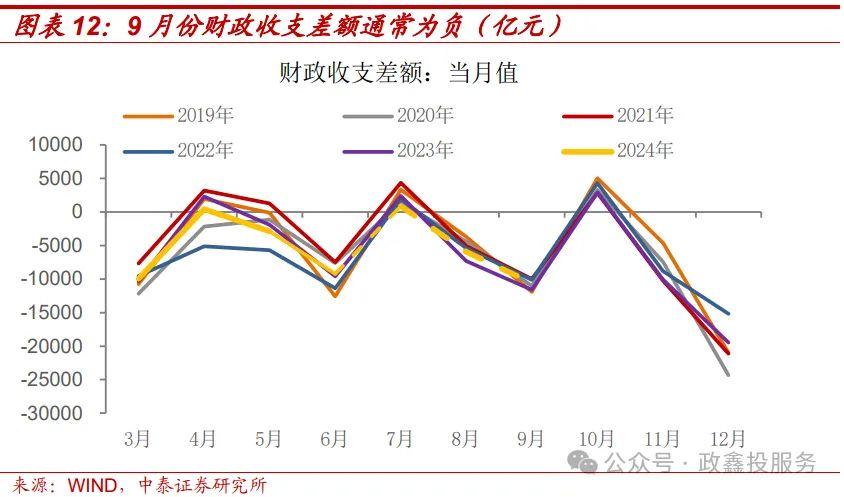

第一,9月份财政存款预计环比减少3000亿。财政存款主要由一般公共预算收支、政府性基金预算收支和政府债净融资三项影响。

9月份政府债净融资预计1.1万亿元左右,环比减少6000亿。

国债方面,根据9月份的1年期附息国债单只计划发行额(1370亿元),推测国债单只发行规模可能相比8月份进一步增加,结合财政部公布的三季度国债发行计划以及国债到期量,推算9月份国债发行和净融资规模分别为1.3万亿和3700亿,低于8月份净融资(1.0万亿),且低于过去5年9月份净融资平均水平(近5000亿元)。

地方债方面,假设9月份地方债发行规模等于计划发行规模,则9月份预计总共发行8806亿元地方债,净融资规模7019亿元,相比8月份净融资规模(8193亿元)明显减少。

9月份政府债净融资环比减少,且9月份通常为财政支出大月,财政存款也相应减少,2021年以来,9月份政府存款分别相较8月份变动-4968、-3310、-728亿元,今年9月财政存款预计环比减少约3000亿元。

第二,从其他常规因素来看,9月份M0预计投放约2000亿流动性;缴准规模不足2000亿;外汇占款投放较小,可忽略不计。

因此,9月份总体静态资金缺口并不大,约800亿元,主要原因是财政支出大月流动性有所补充。这意味着若央行依旧对资金面加以呵护,平滑流动性供需缺口,并假定央行净投放为0,资金价格中枢相比8月份可能不会有太大的变化,月底超储率预计为1.54%(6月底为1.50%,7-8月约为1.58%、1.62%)。

8月30日,央行货币政策司公开市场业务操作室发布公告称,为贯彻落实中央金融工作会议相关要求,2024年8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

此举一方面将在市场上增加长债供给、减少短债供给,另一方面,从流动性的视角来看是增加了央行的基础货币投放,“对政府债权”科目也相应增加,给市场增加了1000亿元流动性。

截至7月底,我国央行直接持有的国债体量并不高,约1.5万亿,金融机构财政存款余额约6.2万亿,后续央行仍有可能通过在一级市场买卖国债进行流动性调控。

9月份政府债继续加速发行,但在政府债到期量较大、财政支出加快等季节性因素影响下,9月份财政存款预计环比减少。结合其余常规因素,9月份静态资金缺口并不大,与8月份相近。

若央行依旧对资金面加以呵护,平滑流动性供需缺口,并假定央行净投放为0,资金价格中枢相比8月份可能不会有太大的变化,月底超储率预计为1.54%(6月底为1.50%,7-8月约为1.58%、1.62%),依旧处于较低的水平。

从月内节奏来看,考虑到当前逆回购存量较大,且9月将有5910亿元MLF到期,央行预计仍将在关键时点积极呵护资金面。

后续,考虑到今年以来政府债发行进度偏慢,存单发行节奏较快,以及9-12月将有42800亿元MLF到期,年内资金缺口较大,可能通过降准置换一部分MLF,为银行补充低成本资金。

对于债市而言,9月份资金价格中枢预计变化不大,且当前基本面和政策面对于利率中枢的支撑作用并未改变,债市行情反转的可能性较小,但需关注月内资金价格波动加大对债市形成扰动的可能性。

风险提示: 增量财政工具使用,资金缺口假设不合理,资金价格波动幅度加大,信息及数据更新不及时等。