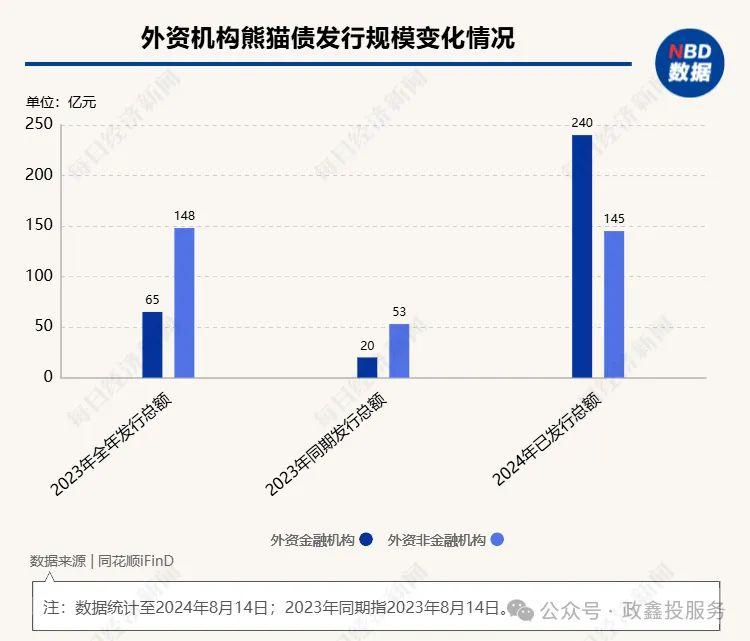

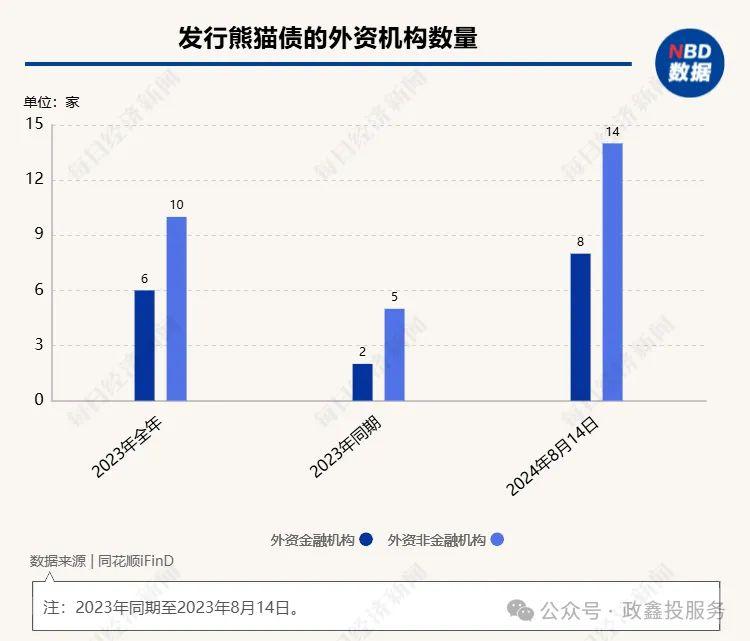

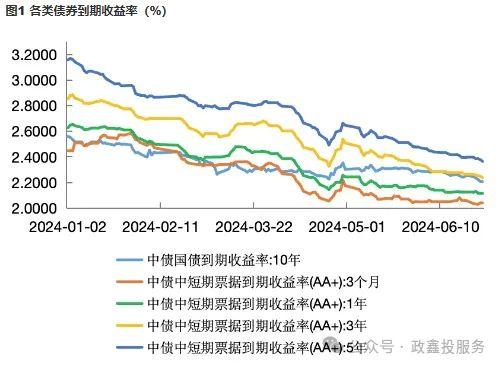

“熊猫债”正在成为人民币债券市场上一颗耀眼的新星。截至8月14日,熊猫债的发行数量共计77只,同比增长32.76%;发行总额达1250亿元,同比增长30.89%,发行期限以2年期、3年期、5年期、10年期为主。 据悉,2023年全年仅发行了1只规模为15亿元的10年期熊猫债;而截至8月14日,年内已发行8只10年期熊猫债,发行总额105亿元。 记者统计发现,截至8月14日,熊猫债的发行数量同比增长32.76%,发行总额同比增长30.89%。发行主体方面,外资机构占比提升。 其中,外资金融机构发行额总计240亿元,占比19.2%,去年同期占比为2.09%;外资非金融机构发行额总计145亿元,占比11.6%,去年同期占比为5.55%。 熊猫债发行的热度不断攀升,其原因是什么?为何10年期熊猫债发行放量最为明显?发行熊猫债,能为外资金融机构及非金融机构分别带来什么好处?从需求端看,对比其他资产类别,熊猫债的吸引力如何? “熊猫债”正在成为人民币债券市场上一颗耀眼的新星。政策的不断优化、境内外利差维持相对高位、人民币在跨境收支等领域中的使用需求不断增加⋯⋯这些原因让熊猫债的发行量不断攀升。 记者根据同花顺iFinD数据统计发现,截至8月14日,熊猫债的发行数量共计77只,同比增长32.76%;发行总额达1250亿元,同比增长30.89%,发行期限以2年期、3年期、5年期、10年期为主。不过,记者对比发现,不同期限熊猫债的票面利率有所下降。 业内人士表示,“主要是国内政策支持,积极为外资发行人民币债券提供便利。市场流动性增强;相对于欧美发达市场融资,我国近年来人民币利率下行,带动人民币债券融资成本降低明显;同时,人民币汇率是主要国际货币中最稳之一,随着中美经济周期分化,市场对人民币汇率升值预期,也提振熊猫债发行吸引力;对境外发行主体而言,发行熊猫债也有助于拓宽融资渠道,优化负债结构等。” 杜凌轩告诉记者,熊猫债市场热度不断攀升的原因首先在于国内外货币政策的分化。 2023~2024年上半年,欧美等主要经济体央行货币政策呈现收紧态势,政策利率不断攀升,而我国实施稳健的货币政策,保持市场流动性合理充裕,这使得境内市场融资成本相对较低,提升了熊猫债市场对境外发行人的吸引力。 尽管当前欧美主要经济体利率有下行趋势,但利差仍维持相对高位,因此近期熊猫债发行仍在升温。 同时,政策的不断优化也推动熊猫债热度攀升。2022年末,由中国人民银行、国家外汇管理局联合发布的《关于境外机构境内发行债券资金管理有关事宜的通知》(以下简称《通知》),从政策支持层面进一步激发了发行人低息融资的动力。 《通知》对银行间市场和交易所市场的熊猫债资金管理规则进行了统一,特别是《通知》允许发行人将境内募集资金汇往境外,也可留存境内使用,鼓励以人民币形式使用,扩大了熊猫债募资的使用范围。 此外,熊猫债热度不断攀升的原因还包括: ●人民币国际化进程持续推进,随着人民币在跨境收支、外汇储备、金融交易等多个领域的使用率增加,境外机构对募集人民币资金的兴趣提升,促进了熊猫债市场的发展; ●熊猫债市场在券种创新方面不断推进,例如可持续发展挂钩(SLB)熊猫债、绿色熊猫债等创新产品的发行,丰富了市场产品,吸引了更多投资者; ●随着熊猫债到期量的增加,再融资需求也对市场形成良好支撑,推动了熊猫债发行量的增长。 熊猫债是指境外机构在我国境内市场发行的以人民币计价的债券。从发行主体上看,熊猫债发行方需为境外注册主体,以往有较多中资背景发行人通过发行熊猫债募资。 但近两年,熊猫债发行主体中的外资机构占比明显增加。截至8月14日,外资金融机构年内新发行额总计240亿元,占比升至19.2%,去年同期占比仅为2.09%;外资非金融机构新发行额总计145亿元,占比升至11.6%,去年同期这一占比为5.55%。 中诚信国际主权与国际业务首席分析师杜凌轩表示,“外资机构把资金汇出境外的占比明显高于红筹企业,因此政策的推动对于外资机构的影响更大,也是外资机构占比提升的重要推动力。 此外,我国庞大的市场、持续吸引外资的能力以及坚持对外开放的政策也助推外资机构发行熊猫债。” 杜凌轩表示,外资非金融企业对华投资规模较大且拥有较高的人民币使用需求,发行熊猫债有利于资产和负债的币种匹配。 同时,发行熊猫债有以下好处。 首先,熊猫债融资成本较低,发行熊猫债有助于企业降低利息支出。 同时,外资机构整体信用资质好于其在华子公司,融资成本更具优势。 其次,拓宽融资渠道。熊猫债为外资机构提供了新的融资渠道,有助于优化其融资结构并降低对单一市场的依赖。 最后,境外机构在我国境内发行熊猫债,有助于提升其在我国市场的知名度和品牌形象。 外资金融机构发行熊猫债除上述优势外,还能够通过发行熊猫债增加流动性和盈利水平(熊猫债低成本优势或有助于扩大息差)。 此外,熊猫债允许境外机构与境内金融机构开展外汇衍生品交易,管理汇率风险,这为外资金融机构提供了额外的风险管理工具。 发行期限方面,截至8月14日,10年期熊猫债发行量增长最为明显。根据记者统计,2023年全年仅发行了1只规模为15亿元的10年期熊猫债;而截至8月14日,年内已发行8只10年期熊猫债,发行总额105亿元。 杜凌轩表示,首先,10年期熊猫债发行放量与我国债券市场整体走势相同。根据《中国货币市场》杂志公布的《债券市场2024年上半年回顾与展望》,2024年上半年中长期信用债发行规模整体呈现大幅增长态势。 其中7年期及以上的信用债发行规模为1.19万亿元,占上半年信用债总发行规模比例为12.23%,比2023全年提升3.37个百分点。 据悉,我国债券市场中长期债券放量的原因包括:经济预期偏弱导致中长期债券吸引力增加;资金面宽裕,高息资产缺乏导致投资人倾向于中长期债券以寻求稳定收益等。熊猫债10年期发行放量与整体市场环境一致。 其次,目前发行10年期的熊猫债发行人均为老发行人,且以红筹公用事业企业为主。 一方面,投资人对红筹老发行人的了解程度较高,能够更好地进行风险判断。 另一方面,公用事业企业,特别是优质的公用事业企业受到经济波动的影响相对较低,发展稳定性较强,在经济波动的情况下风险相对较低,能够更好地吸引长期资金。 业内人士表示,对于需求端,发行熊猫债境外主体资质较好,相对国内可比债券仍有一定价格优势;适度投资熊猫债有助于优化资产组合;同时,随着熊猫债市场扩容,市场流动性和产品体系持续改善等。 杜凌轩也表示,在当前市场环境下熊猫债具备一定的吸引力。 首先,熊猫债相比于同资质的资产(例如其他信用债),仍存在一定溢价,特别是对于第一次发行熊猫债的机构; 其次,熊猫债对于境外投资者的吸引力较高。外资投资人对熊猫债的投资占比远高于其他信用债,主要原因可能是外资对于境外发行人的了解程度更高。 但也要看到,熊猫债也存在二级市场流动性偏弱、投资者单一、发行主体优待更加多元等问题,因此仍属于相对小众的品种。 对持有人来说,目前熊猫债发行主体整体资质较高,AAA级发行人占据绝对主导地位,偿债风险在债券市场中整体处于低位。 与此同时,伴随熊猫债市场的扩容,低资质的发行人或有所增加,也需对低资质境外发行人的潜在违约风险保持关注。