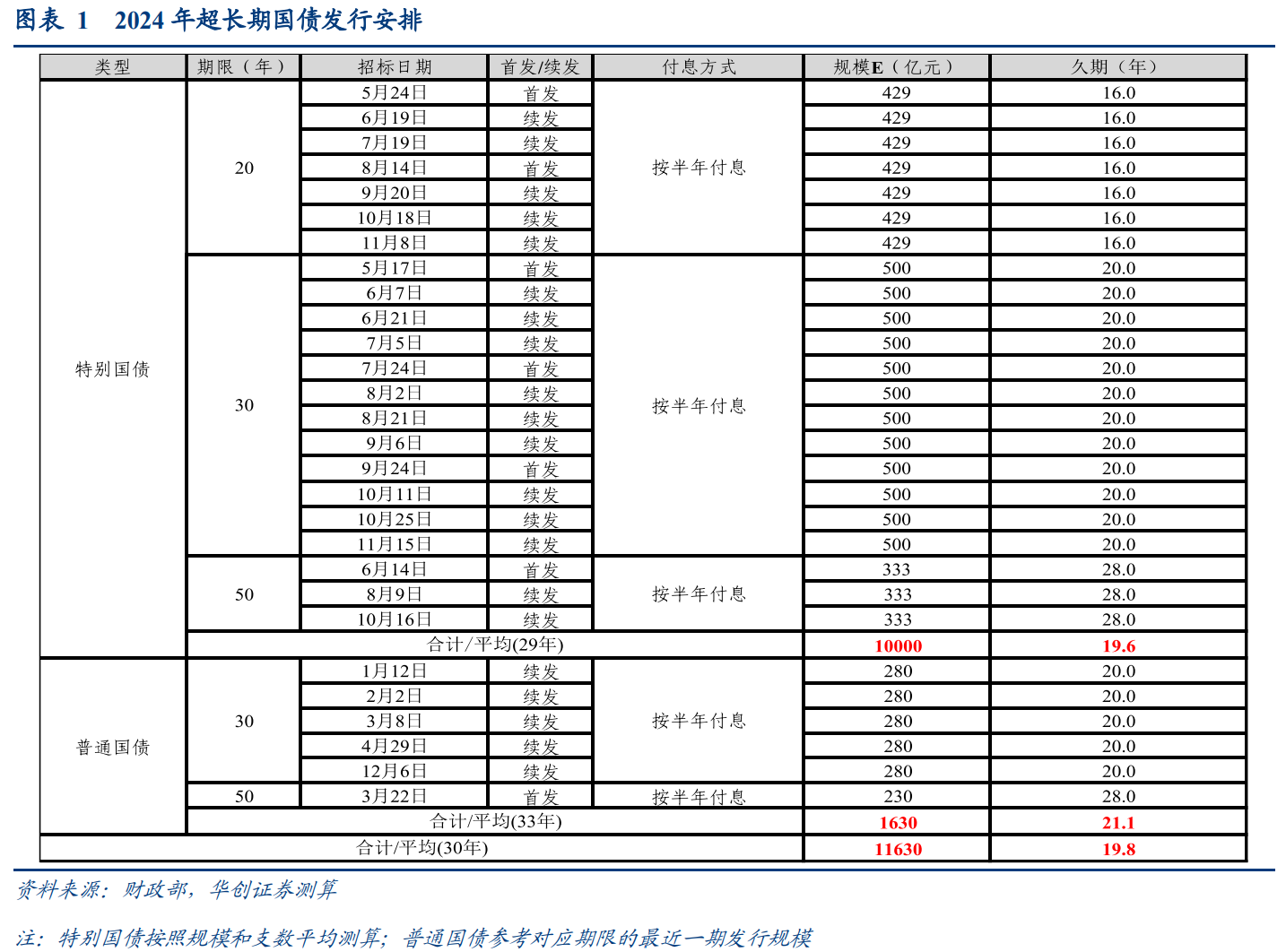

根据财政部官网发布的《关于公布2024年一般国债、超长期特别国债发行有关安排》,2024年超长期国债的发行安排如下:

1、超长期特别国债(1万亿):安排20y、30y和50y,在5-11月发行节奏较为均匀。

财政部将特别国债按20y、30y和50y三个期限安排22期,在5-11月均匀发行。根据彭博报道,1万亿计划中包括3000亿20年期、6000亿30年期和1000亿50年期,则超长期特别国债的平均发行期限(按规模加权,下同)为29年,平均久期为19.6年。

各期限的国债规模安排较为均衡,其中30y流动性较好,规模安排占比较大;50y考虑机构承接能力有限,规模安排较小;安排一定规模的20y品种,有助于完善国债收益率曲线。

2、超长期普通国债(全年约1630亿):让位特别国债发行,后续仅12月发行一期30y。

超长期普通国债定期增发的主要目的是为了完善国债收益率曲线,在特别国债定期供给市场化发行的情况下,其发行必要性有所下降,后续仅在特别国债发行完毕后12月安排一期30y品种发行,假设维持前期单只280亿的水平,则全年发行规模约为1630亿。

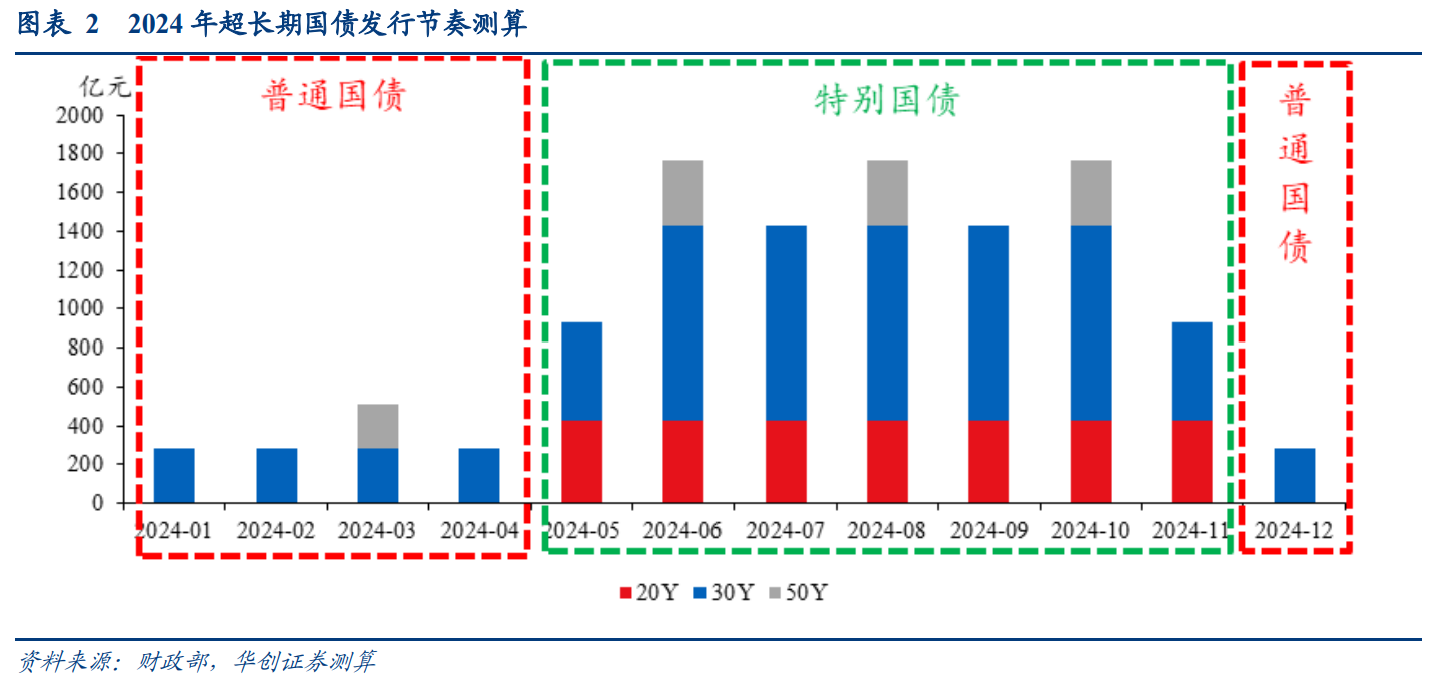

2024年超长期国债发行规模或在1.16万亿附近,6-10月是发行高峰。

(1)规模:2023年超长期国债发行规模为3680亿,其中30y、50y规模分别为2760亿和920亿;2024年超长期国债发行规模或在1.16万亿附近,较2023年增加约8000亿,其中20y、30y、50y规模分别为3000亿、7400亿(增加4640亿)和1230亿(增加310亿)。

(2)节奏:2024年5月有两期特别国债落地,发行规模或在930亿附近;2024年6-10月超长期国债发行规模有望维持在1400-1800亿的水平,为年内供给高峰,11月、12月或陆续缩量至930亿、280亿附近。

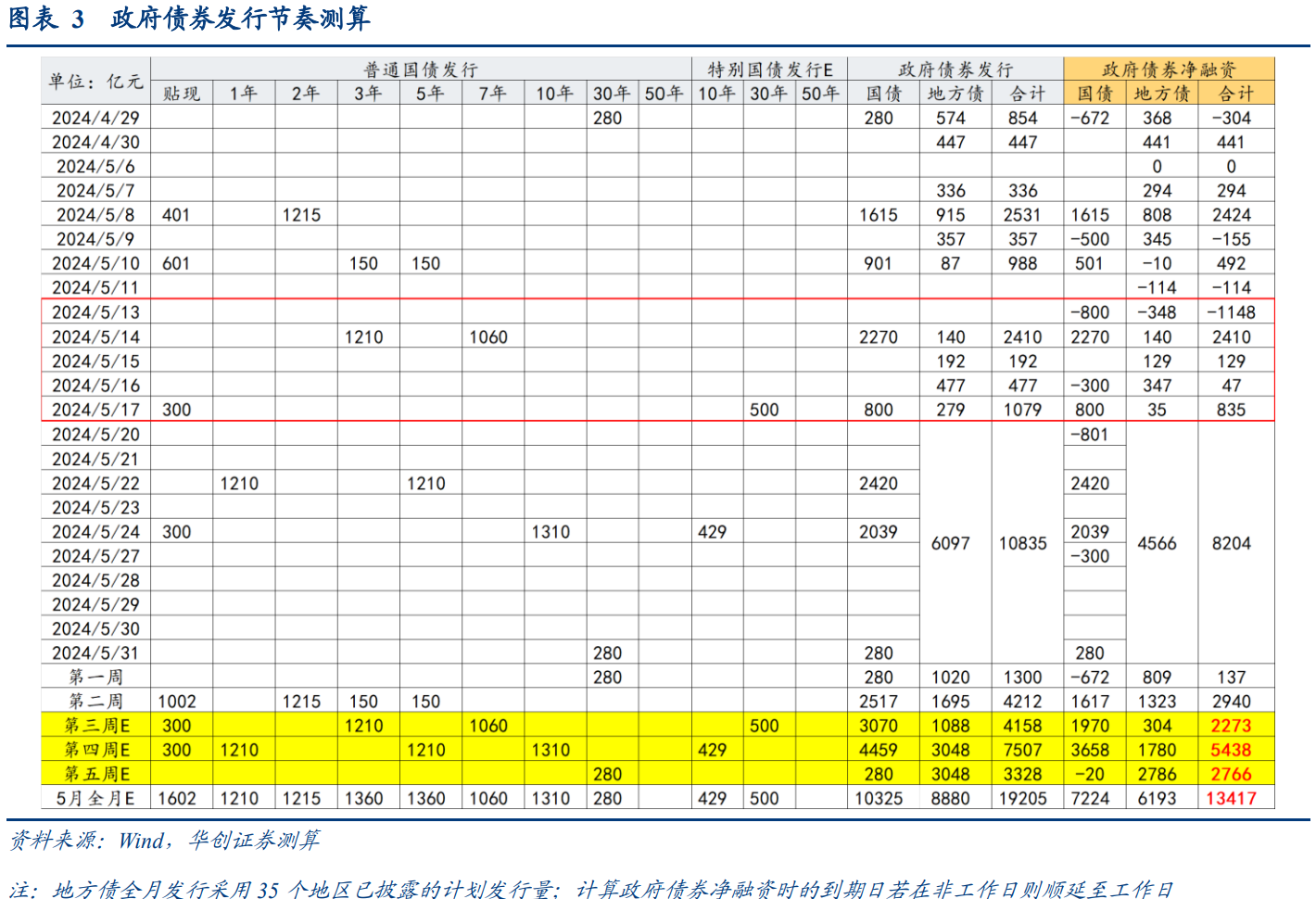

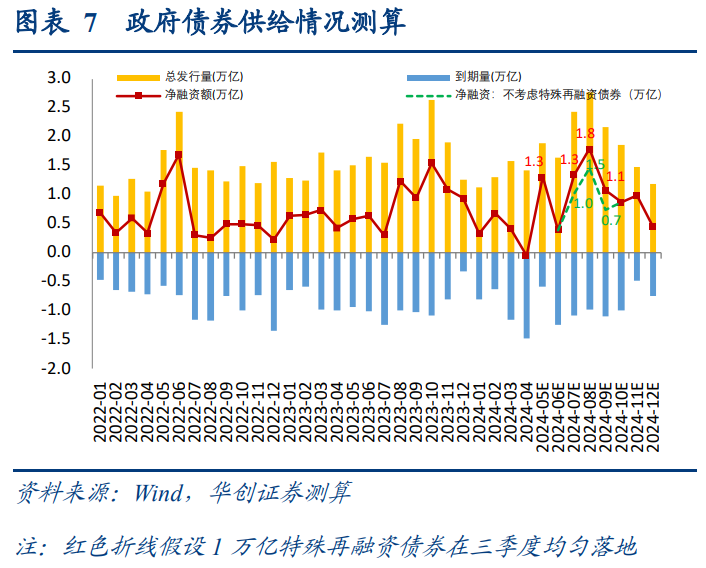

尽管特别国债发行更加均匀,但5月政府债券供给放量的趋势不改,第四周或迎来放量,关注对资金面的扰动。

普通国债按照各期限对应最近一期规模进行测算,特别国债按照财政部公布的发行支数和规模假设进行测算,地方债根据已有35个地区披露5月计划发行规模达8880亿,待发部分若在下旬均匀落地,则5月第三周政府债券净融资仍偏小,在2300亿附近;但第四周净融资可能上行至5400附近(历史经验显示政府债券单周净融资超过4000亿时对资金面存在扰动);全月净融资或在1.3万亿附近。

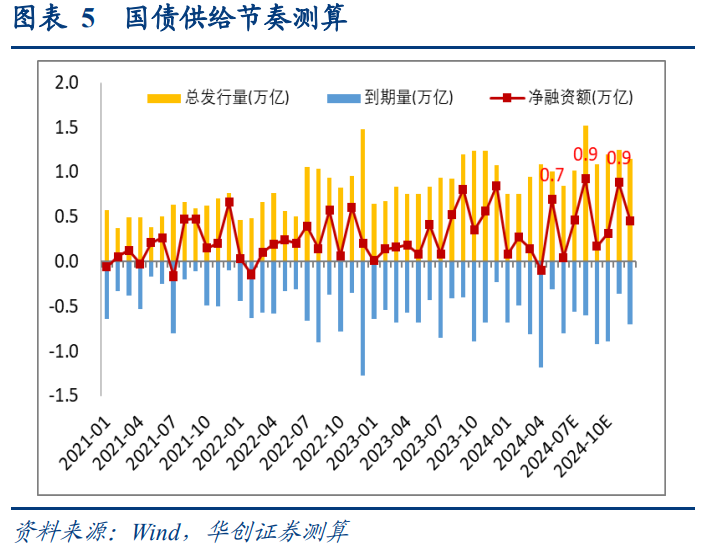

全年来看,政府债券供给节奏更为后置,三季度压力或更大。

(1)国债:普通国债发行可能缩量,全年高峰或在5月、8月和11月。

以中央财政赤字结合普通国债的发行支数(Q3-Q4贴现国债和1-10y附息国债支数安排参考去年同期水平)推测,后续普通国债或难以维持目前1200亿附近的水平,叠加特别国债即将发行普通国债存在一定让位因素,预计6-12月普通国债单只规模均值或缩量至800亿附近,供给节奏有所放缓;综合考虑特别国债发行节奏,则年内国债供给高峰或者在5月(7000亿)、8月(9000亿)和11月(9000亿)。

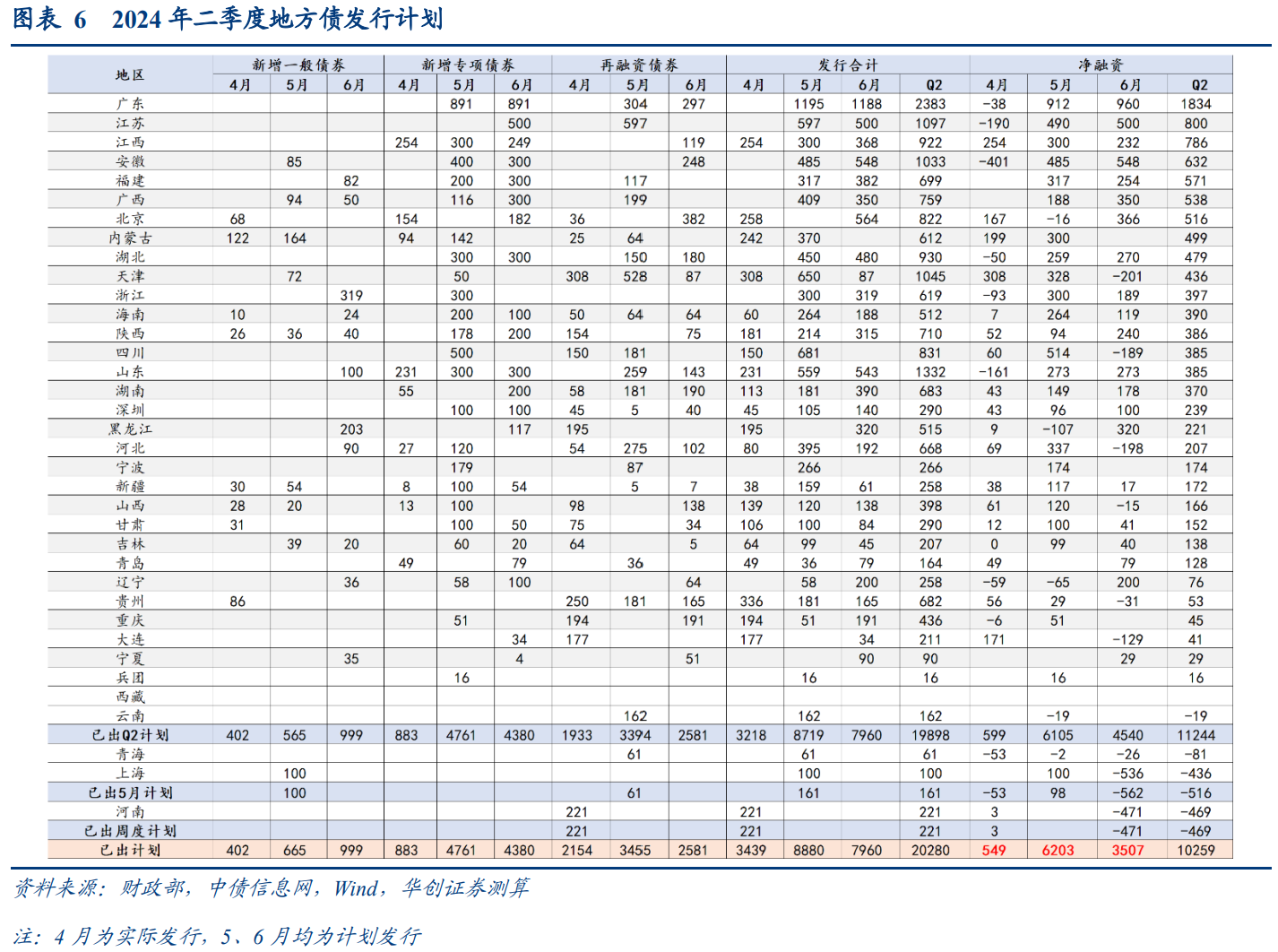

(2)地方债:5月开始加速,高峰期或在三季度。

已有33地区披露二季度发行计划,2地区披露5月计划,新增债券根据已出计划地区占提前批额度比重外推,其他地区再融资债券发行规模假设为到期规模的90%,预计5月地方债节奏开始加速,单月净融资或在6200亿;二季度地方债净融资或在1.2万亿附近,新增专项债累计发行规模为1.7万亿,占提前批额度的75%,进度仍偏慢,则三季度或为地方债供给高峰期,叠加特殊再融资债券可能落地(假设为1万亿),则三季度地方债净融资有望达到2.7万亿。

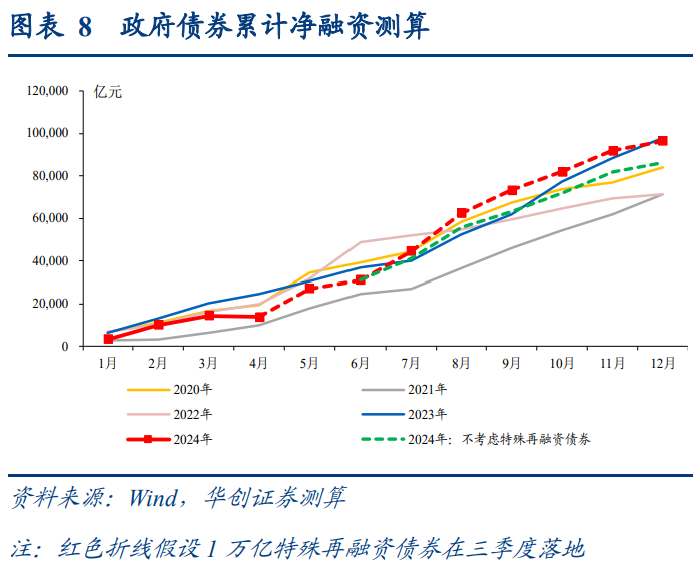

(3)政府债券:由于特别国债供给节奏更加均匀,政府债券进度追上往年进度可能要延后至三季度,三季度供给压力较大、供需结构或加速向均衡水平修复。

我们在报告《政策加速推进,债市波动放大》中测算过,若1万亿特别国债集中在二季度发行,年中时点政府债券累计净融资有望接近去年同期水平;但由于特别国债供给节奏更加均匀,6月底政府债券累计净融资或在3.1万亿,仍大幅低于去年同期3.7万亿的规模,预计在7月地方债发行加速后有望赶上进度;三季度政府债券净融资或从1.7万亿大幅上行至4.2万亿附近,供需结构或加速向均衡水平修复。

综合来看:

(1)特别国债供给节奏慢于预期,上半年供给进度偏慢,机构配置需求仍在,长端品种调整风险可控,二季度时间仍是债市的朋友,10y国债收益率或围绕2.3%附近盘整,建议调整至2.35%以上关注逢高布局机会,下行至2.25%附近注意止盈风险;30y国债在供给高峰期注意交易风险,建议2.5%下方关注止盈风险,若调整至接近2.65%,可考虑逢高配置;

(2)但5月政府债券净融资仍大概率超过万亿水平,缴款带来的资金摩擦难以完全对冲,关注第四周供给放量对资金面的扰动;

(3)三季度供给压力较大,供需结构或加速向均衡水平修复,债市对利空消息反应更加敏感,重点关注政府债券供给节奏、经济高频数据和机构交易数据灵活应对。