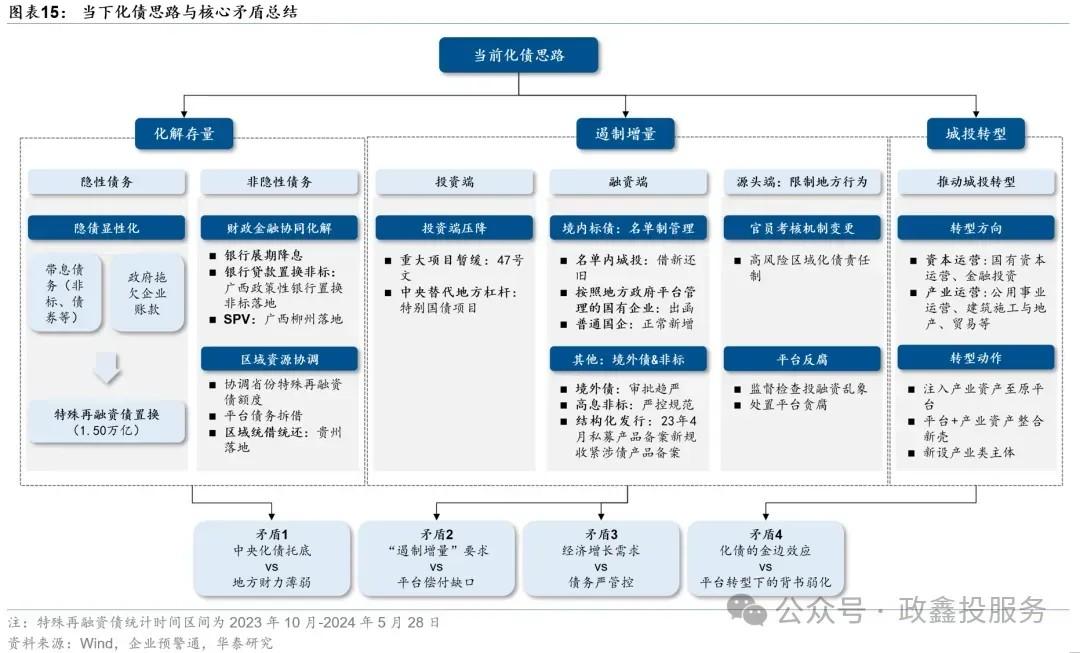

总结梳理当下化债思路,可主要分为: (1)化解存量 (2)遏制增量 (3)推动城投转型三个方面 同时,也引发出目前主要的四个矛盾点,即行情与基本面出现背离的分歧点所在,与后续对城投债的隐忧。 (1)隐债显性化 针对隐性债务,政府以特殊再融资债置换高息隐债(包括非标、债券、贷款、政府拖欠账款等),目前已经落地并在长期施行。 预计今年或将重启新一轮特殊再融资债:截至2024年5月28日,2024年全国发行特殊再融资债券1087.65亿元,主要分布在贵州省与天津市。 回顾2023年,自10月起至年底,全国各区域共计发行或披露1.39万亿元特殊再融资债,共有27个省市自治区(除北京、上海、广东、西藏等)发行或待发行特殊再融资债,整体发行节奏较为集中。 (2)财政金融协同 一方面,推动银行机构配合续接与置换非标,不过目前整体落地进度较慢。2024年4月25日,广西柳州投控集团下属子公司柳州市北城绿色能源有限责任公司,获批国家开发银行广西分行置换非标债务专项贷款2.3亿元授信额度,用于置换融资租赁债务本金,期限10年,利率为LPR5Y-20BP。 本次以政策性银行贷款置换非标是首例,置换金额较少,预计后续政策性银行置换仍为风险地区点对点案例居多。 地方银团贷款同样也是债务负担较大地区置换高息债务的主要渠道之一。典型案例如2023年12月,农行渝北支行牵头的首笔5000万元置换存量非标债务“银团贷款”在重庆投放落地;2024年3月,银川市完成了宁夏首单共26.14亿元银行贷款置换存量债券和非标债务工作。 银团置换的落地体现地方与金融机构的博弈过程,尤其是债权债务不清晰、对应资产不明确的非标债务,银行置换态度相对谨慎,当地政府的背书与主动推动较为重要。 另一方面,“中央应急流动性借款”(SPV)化债于广西率先落地。据路透社、财新报道,广西已获得本轮金融化债政策中的应急流动性借款支持。 按本轮化债政策,这一工具由中国人民银行设立,以中央专项借款形式,支持缓解地方融资平台的流动性风险。 此外, 本次“SPV”落地需要关注两点: 一是政策申请或以省份未来转移支付作为质押; 二是政策首发既是利好,同时也说明区域内其他化债手段或面临抵质押物不足等情况,需要关注相关化债手段(如银行贷款置换)推进速度。同时,若该类型化债工具在其他区域推广,或带来相关市场机会。 (3)区域资源协调 统借统还两次落地贵州,体现弱区域以省政府为单位统筹区域债务的指引方向。2024年2月,贵州宏应达建筑工程管理有限责任公司首次发行公司债券(“24宏建01”),用于偿还区域内无股权关系的城投到期债券;5月,盘州市盘南开发投资有限责任公司首次发行公司债券(“24 盘开 01”),同样用于偿还区域内无股权关系的城投到期债券。 目前,被偿付债券的两家城投主体中,安顺市西秀区黔城产业股份有限公司无存续债券,盘州市红腾开发投资有限公司仅剩余一笔3亿元的专项债。 两次统借统还案例均落地于12个重点省份之一的贵州,预计未来部分重点省份或将陆续跟进落实“统借统还”政策,区域弱资质城投平台债务偿还得到进一步保障。 此外,通过省级政府的额度调剂,实施统借统还的地区或将推动部分弱资质平台逐步退出市场,融资权限进一步向省级上收。 (1)投资端压降项目 根据2024年1月国务院《重点省份分类加强政府投资项目管理办法(试行)》(国办发〔2023〕47 号文),12个重点省份全面暂缓重大基建项目。 考虑到不同省份化解债务进展不一,经济发展目标存在差异,后续基建项目暂缓要求与相关政策的实施程度,或将根据省份情况分类施行。 此外,通过中央发行特别国债、支持地方特定项目的方式,转移地方杠杆至中央,从而进一步压降地方项目融资。2024年5月17日,1万亿超长期特别国债正式首发,后续关注其主要用途与地方分配情况,可能配合房地产收储、地方重大基建项目、“三大工程”等方向推行。 中央发行特别国债,并将部分资金通过转移支付途径分配地方政府,或成未来地方基建资金来源的主要渠道之一。 参考2023年增发的1万亿国债,到2024年2月已分三批下达完相关项目清单,目前增发国债项目已落地的1.5万个项目中,1.1万个已经开工建设,开工率达到72%。 根据企业预警通数据,截至2024年5月14日,据不完全统计口径,已经有29个省份披露增发国债相关项目与金额,其中河北、江西、黑龙江、湖南涉及增发国债金额均超500亿元。 (2)融资端严控债务 境内标债方面,实行平台名单制管理体系。根据35号文,将地方国企分为:地方政府融资平台、参照地方政府平台管理的国有企业、普通国有企业,分类实施监督管理。虽然交易所与协会所采用的城投名单存在差异,但其本质均为根据名单管理平台融资、严控债务扩张。 其余渠道方面,监管端同样全面收紧,包括境外债、高息定融非标等。2024年1月,监管机构叫停部分城投发行364 天期离岸债券。 近期,城投平台发行莲花债、点心债呈现扩容趋势,但考虑到监管对于“开正门、堵旁门”的强调,高票息的城投境外债无益于化债,后续境外债监管或向境内靠拢。 同时,江苏、重庆等地相继出台严控高息融资、清理整顿定融文件,多区域金融办将打击定融等非法集资行为放在首要任务。 (3)源头上,引入地方化债责任制的考核导向 变更考核机制,深化地方政府防风险逻辑。以江苏为例,江苏省财政厅提出,通过分级强化激励约束,将化债成效与转移支付、新增债券分配相挂钩,纳入财政重点工作考核;分年核定债务规模增幅、资产负债率、平台压减、成本压降等管控目标,严格过程管理和考核问责。 平台反腐,倒逼地方财政改革。根据2023年底中国纪检监察报文章,多地纪委监委接连发布城投平台审查调查信息,释放全面从严、一严到底的强烈信号。压实主体责任,深化清廉建设,成为地方政府的主要任务之一。 化债责任制导向和平台融资端的持续严监管,是倒逼城投平台市场化转型的核心驱动因素。 从当前转型案例来看, 主要的转型方向分为: (1)资本运营方向,包括国有资本运营平台、金融投资平台; (2)产业运营方向,包括城市公用事业综合运营、传统建筑施工与地产业务、贸易等业务类型。 4月25日,上交所进行《城投产业转型的探索与实践》培训,对于平台产业转型和申报进行相关指引,体现监管端对于转型的重视以及相关融资渠道的开放态度。 城投平台市场化转型的核心痛点在于多数区域产业资源匮乏、平台债务及政府性资产过重、平台自身市场运营能力相对不足等。 从实操层面来看,当前融资监管角度更多聚焦于名单制与财务指标,从财务结构开始的转型或许是平台首先尝试的方向,但是监管也强调更看重业务实质,实质性业务与产品贴标口径关系紧密。 目前, 平台重点推进转型有三类动作模式: (1)注入产业资产至原平台模式; (2)平台+产业资产整合新壳模式; (3)新设产业类主体模式。 转型带来平台财务状况和经营状况的变化,关注转型中平台资质分化带来的一二级套息、绝对收益机会。 在当前化债思路下,我们总结市场出现的四个矛盾点,即城投债市场基本面与行情出现分歧的核心因素所在,并梳理当下宏观及中观层面上的关注点: (1)矛盾一:中央化债托底 vs 地方财力薄弱,带来了火热的债券市场与紧张的非标市场。关注后续化债政策的连续性,预计中短期内托底化债的政策窗口期持续,但中长期看,行政力量推动下的化债或并非长久之计。 (2)矛盾二:“遏制增量”要求 vs 平台偿付缺口,导致债券借新还旧滚续顺畅的同时,债券付息端与其余类型债务压力仍存。关注区域再融资通畅性与偿付手段的可持续性,尤其注意非标渠道的接续能力,警惕非标舆情蔓延至标债的可能性。 (3)矛盾三:经济增长需求 vs 债务严管控,关注后续背负经济任务的地方核心平台资金来源及用途、项目开工情况,以及伴随着化债进展与投资项目进度,城投平台在地方定位如何、债务斜率增长情况。 (4)矛盾四:化债的金边效应 vs 平台转型下的背书弱化,导致不同区域、不同定位的平台对于是否纳入重点省份或名单内存在考量差异。市场化转型虽然有助于平台实现新增,但同时也抹除了化债带来的金边效应,回归基本面定价下融资成本可能提高。关注转型中平台的市场定价边际变化、转型业务情况与政企关系。